P2P暴雷,炸不醒信用卡套现者的“理财”梦

发布时间:2018-08-21

6月开始,杭州P2P频繁“暴雷”,从网贷天眼的数据粗略估计,杭州已有近百家P2P平台出现问题,众多投资人申诉无门,这里面,又牵扯出另一条灰色产业链——信用卡套现。

“通过多张信用卡持续套现,然后将套出的钱转投P2P,买短期高额收益的项目,多少都能赚一点。”这不仅是套现投资者的设想,也是P2P平台的宣传材料,够范钱包等P2P平台直接推出“信用卡套现模式”,帮助投资人“无成本理财”。

P2P平台出现问题,再次扯出信用卡套现这个屡禁不止的灰色产业。

另类低息贷款

用信用卡的人,基本是不会用信用卡取现的。

取现是信用卡自带的功能,但利息比较高。通常信用卡取现按日计息,日息万分之五(0.05%),换算成月息、年息分别为1.5%、18%,要收取一定的手续费,并有额度的限制。

但套现就不一样了。套现一般要借助收单机构的POS机或第三方支付平台刷信用卡进行消费,再通过转账收款,目前套现手续费市面价一般是套现金额的0.6%左右。也就是说,套现1万元,需要60元手续费,若按一个月套现一次计算,套现年息约为7.2%。

套现的目的很简单,和取现相比,套现可以享受信用卡提供的免息期,如果套现日期选择得当,最长可获得长达56天的免息期,用极低的成本去获得一大笔资金。

在网络上,信用卡套现相关的信息几乎随处可见,网上的“卡神”会热心告诉你如何养卡。

按流传最多的养卡概念看,养卡主要由每天的日常刷卡+合适的POS机组成,“25+3+2”是通用提额公式,这个是公式的意思就是每个月要有25笔小额民生类别的消费,其中的3笔餐饮娱乐类别的中额消费,以及2笔大额百用电器珠宝4s车店类别消费。总之养卡就是模拟高端人士的真实消费,获取积分的同时向银行秀实力,从而提升信用卡额度。

养卡到后期,利用多张信用卡不同的结账日来扩大自己的还款时间,实现“以卡养卡”,循环套现,理论上可以无限循环低息贷款,并且享受高端人士的信用卡福利。当然也可以信用额度一次套出来使用,一些信用卡的最高额度可以达到10万元,可供小企业主缓解现金流,或者投资盈利。

虎嗅伯通曾在《对韭当割,人生几何》中提到“水库论坛”欧成效的三大“核心科技”:信用卡套现、假流水骗贷、代持术屯房。当年很多炒房者的第一桶金,就是靠信用卡套现获取。

利益链条助长黑色产业

正常消费养卡,效率较低,想快速养卡提额,就需要一台POS机。

在圈内,商户收款用的POS机被称为“大鸡”,原则上是需要营业执照才可以办理,与之对应的还有“小鸡”,指手机刷卡器,也成“手刷”,将一个刷卡头安在手机上,就可以把信用卡的钱刷出来,但费率和商户不如“大鸡”稳定。

而POS机也有一清和二清的区别,二清即两次结算,比银联或支付公司直接结算多了一道程序,极易引发信息泄露和资金挪用,国家已经大力整治二清模式,现在玩卡者买“鸡”都只认银联结算。

想刷POS机,有几种办法:找相熟的商家、找拥有大量POS机的职业养卡人、自己花钱办理,这三种方法都有风险和成本,例如找职业养卡人需要按比例抽点,玩卡者往往通过代理渠道拿到POS机。

找到这些代理并不太难。他们不仅潜伏在各个论坛中,如果百度“POS机 购买”的话,第三条和第四条,都是POS机售卖广告,宣称可个人办理,免费送机,而这还不是“虚假宣传”。

我们先回到套现上。POS机套现实质上是一种欺骗银行的行为,犯罪嫌疑人擅自将信用卡的消费信贷功能改变。但实际上,我们能从百度,从各种论坛,从知乎上看到“养卡”“套现”“POS机”的各种消息,有关部门丝毫没有封禁的意思。

无论是“套现”还是“养卡”,都是持卡人凭借信用卡额度向银行借钱透支信用卡,但最后都要还钱给银行,并为套现支付一定费率。

如果一台POS机的费率是0.6%,那这0.6%的手续费是由发卡行、银联和收单机构三方分成,发卡行占0.45%,银联收0.0325%,即便是违法套现,整个支付链条上的三方,都能拿到自己的一份利益。

或许这能解释收单机构的POS机流出并且免费送,银行睁一只眼闭一只眼的原因。如果查找相关新闻,能发现吃官司的较多是哪些靠大量POS机赚抽点捞金的职业养卡人。

而市面上的POS机品牌众多,主要有拉卡拉、卡友、乐刷、瑞银信、随行付、点刷、盒子、速刷等等。代理免费送POS机,只要有人刷卡,收单机构就能获得分成。

谁在套现

在国内,信用卡套现是违法的事情,谁在铤而走险玩卡套现呢?

套现类似小额贷款,与现金贷性质是一样的,不过如果从人群来看二者并不相同,因为现金贷捡的,都是银行完全看不上的客群。

信用卡有一定的办理门槛,从征信上,银行就将消费金融的头部用户筛选了出来。虎嗅文章《谁在收割现金贷果实?》写道,银行的低利率是其他任何创业公司无法比拟的,90%的用户,会先选择银行的信用卡,考虑其他金融公司的贷款产品。

信用卡套现人群,有一部分是没工作,靠贷款“拆东墙补西墙”,越陷越深、信用崩坏的群体,但也有相当一部分属于“中产阶级”,这些人有车有房,养卡套现,也去现金贷平台“撸口子”或者买分期商品。区别在于,后者以“羊毛党”居多,而且有更大概率靠自己爬上岸。例如某帖主负债三十万,但月薪八千,只要有卡有征信有“大鸡”,操作得当,就能靠月薪撑上岸。

很多套现者都不认为自己在做违法的事情,他们觉得自己有借有还,而且在套现过程中,也在不断地给银行“送钱”。甚至“卡神”都会教育新人,0.6%的套现费率不能再低,想安全玩卡,也要让银行有钱赚。

如果深究信用卡套现产生的原因,征信体系的不完善肯定是其中之一。国内对征信的采集还是比较单一,存在信息孤岛,而且失信的惩罚也不够完善。而中国之所以不允许套现,应该与信用额度的超发有关,持卡人如果无节制的套现,可能引发还款逾期,如果量大就会给银行带来大量坏账。

做不完的“理财”梦

信用卡套现需要POS机,也算有一些门槛,不过移动支付间接助长了信用卡套现的现象。移动支付普及之后,出现了很多无卡第三方支付平台以及电商交易平台,使用的是“二清”模式,也没有支付牌照,但变相从事金融业务,成为信用卡套现的温床。

例如曾盛极一时微店套现。微店的开店门槛低,而且没有手续费,只要个人注册开店,就能通过“微信收款”功能轻松套现,直到现在,网上还存有微店信用卡套现的教程。

从去年3月起,多家电商服务平台在此前半年间陆续接受了央行的约谈调研和窗口指导,6月14日起,微信支付悄悄封杀了微店的支付端口,此后,微店开始对商家收取1%的交易费用。

现在电商渠道套现基本都要1%手续费,要比0.6%多不少,所以选择微店、闲鱼、淘宝等电商平台套现的人变少,但不是没有,例如走闲鱼当面交易,刷闲鱼代拍、代订,淘宝刷单。此外电商平台的消费贷款服务业成为套现者的目标,例如蚂蚁花呗、借呗和京东白条等。

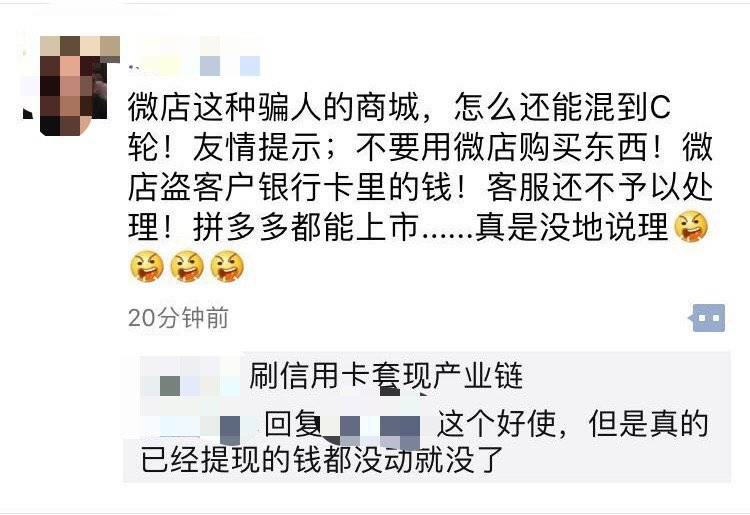

朋友圈中的微店套现者

现在网上出现几种新的套现平台,但灰色产业的“创新”往往是换汤不换药。

第一种,代理线上创业。这种就是将线下的POS机代理模式转移到线上获客,例如一个名叫“阿里村菇”的平台,以农产品销售做皮,实际上在做手刷生意。

阿里村菇温馨的防诈骗提醒

第二种,多级分销。在POS机销售中加入层级代理分销模式,号称“总部直接发分润,可以无限发展下级代理,无限裂变!”这种玩法常见于微商,靠封闭的环境来销售高费率POS机。

第三种,“预借现金服务平台”。无需POS机,只要在微信公众号进入相关网页,实名绑卡之后,就能立刻套现。由于没有注册,不知道费率多少,但该平台号称可以低费率无卡取现。

以上,就是套现的新套路。套现是违法的,如果为了信用卡积分未免得不偿失,如果是为了别作他用,最终往往是欠款失信,深陷债务泥沼。

21世纪经济报道曾报道,据行业保守测算,2017年全行业年度套现规模超万亿元,其规模已经与鼎盛时期的现金贷市场规模相当。而由于套现,银行低成本消费信贷资金出现用途失控,流入现金贷、房产、投资领域等。

而为了“暴富”,不少人选择在规则边缘游走,P2P平台推出低于50天的项目,吸引投资者通过套现“借鸡生蛋”。杭州P2P“暴雷”之后,有投资人表示“撸手续费,结果把本金给撸没了”。为了不逾期失信,他又要去一些信用卡分期还款平台借钱。

代办、代还、养卡、套现、垫还......你以为自己在薅羊毛,觉得自己是在“理财”,实际上也在被别人割韭菜。

作者:避难所小子 微信公众号:高街高参(ID:gjgc168)

本文原链接:https://www.huxiu.com/article/258450.html

All Rights Reserved © 2014-2018 鲁ICP备14000487号 | 营业执照 | 增值电信业务许可证 鲁B2-20190121 | 山东远之航信息技术有限公司 |

鲁公网安备 37081102000368号

鲁公网安备 37081102000368号